若企业是一般纳税人,本期有一笔兼营简易计税项目而无法划分的进项税额,该如何计算进项转出的税额呢?下面我们一起来看看!

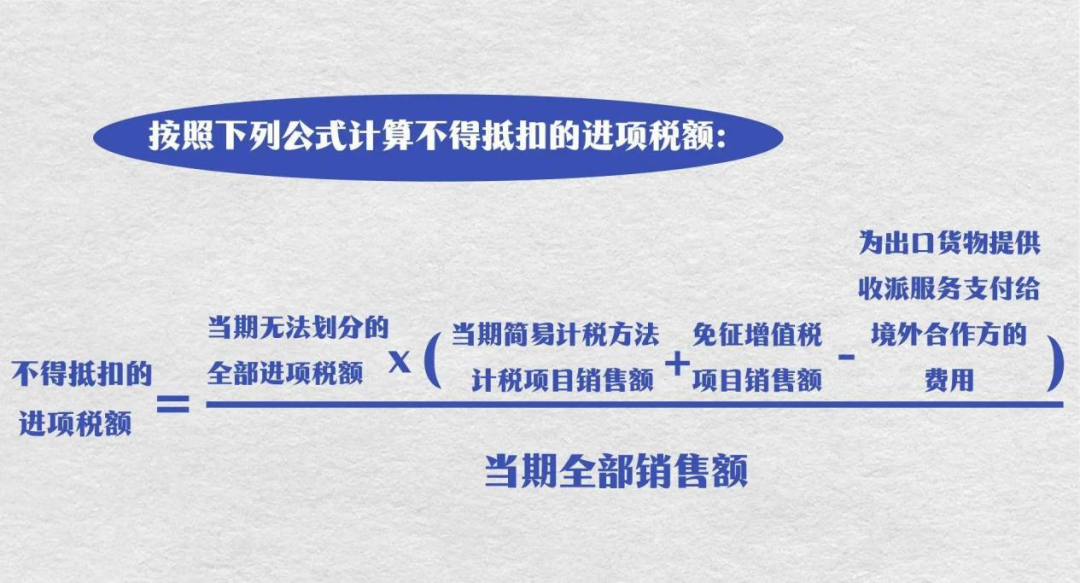

兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额

需要注意:

(1)本公式只对不能准确划分的进项税额进行划分,对能够准确划分的进项税额,直接按照归属进行划分;

(2)按销售额比例法进行换算是常用方法,与此同时还存在其他划分方法(例如房地产企业按建设规模划分);

(3) 由于月度间取得进项税额的不均衡性,主管税务机关可按上述公式依据年度数据对不得抵扣的进项税额进行清算。

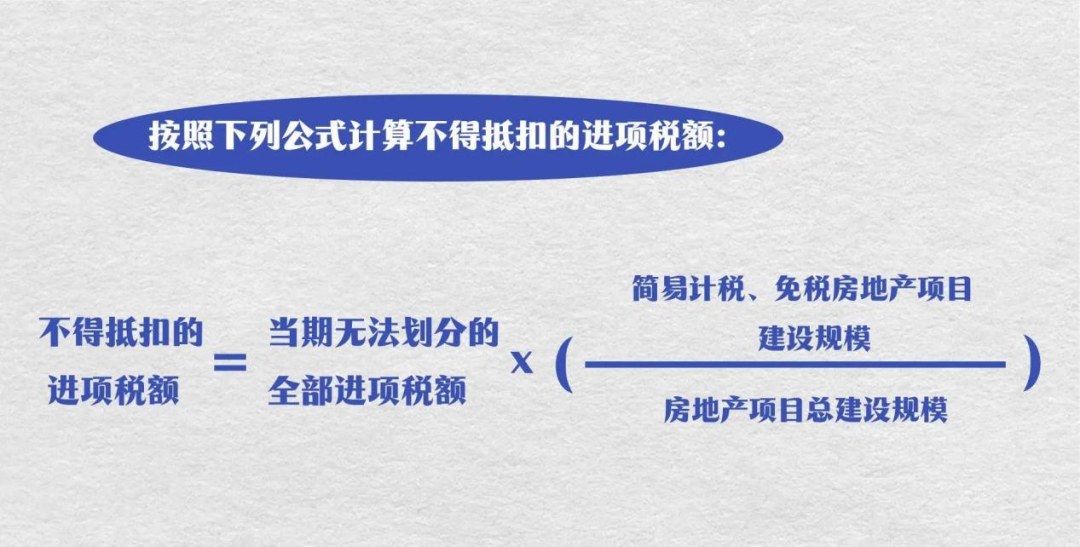

销售自行开发的房地产项目,兼有一般计税方法计税、简易计税方法计税、免征增值税的房地产项目而无法划分不得抵扣的进项税额的,应以《建筑工程施工许可证》注明的“建设规模”为依据进行划分。

一般纳税人发生服务中止、购货退回或者折让而收回的增值税额,也应当从当期的进项税额中扣减。

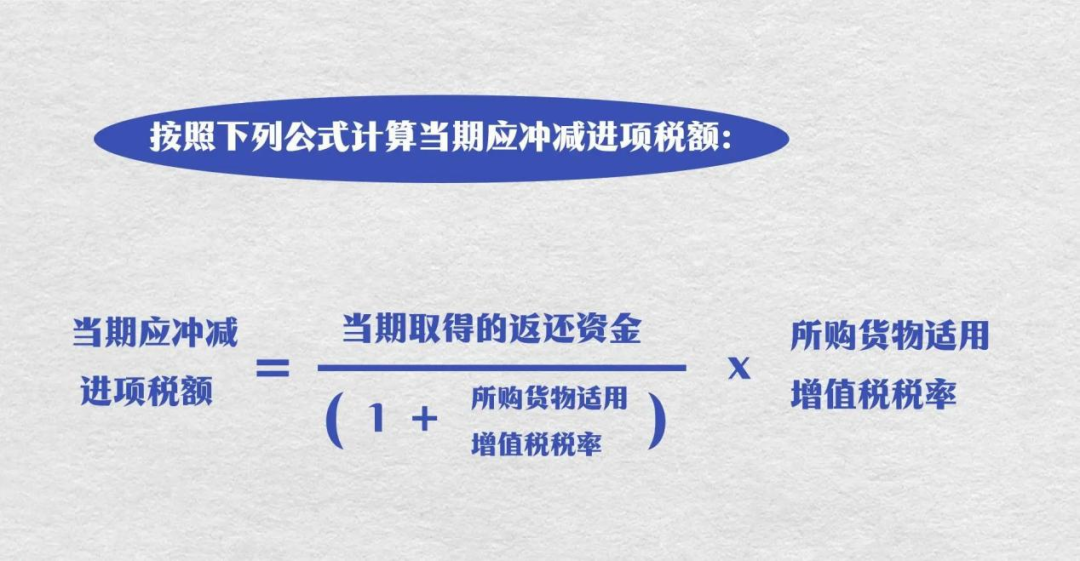

对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按平销返利有关规定冲减当期增值税进项税额。

最后别忘了,当期转出的进项税额要对应填报“《增值税及附加税费申报表附列资料(二)》(本期进项税额明细)——二、进项税额转出额”

政策依据:

1. 《财政部 国家税务总局关于全面推开营业税改增值税试点的通知》(财税〔2016〕36号)

2. 《国家税务总局关于发布〈房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第18号)

3. 《国家税务总局关于发布〈营业税改增值税跨境应税行为增值税免税管理办法(试行)〉的公告》(国家税务总局公告2016年第29号)

4. 《国家税务总局关于商业企业向货物供应方收取的部分费用征收流转税问题的通知》(国税发〔2004〕136号)

5. 《国家税务总局关于印发〈增值税问题解答(之一)〉的通知》(国税函发〔1995〕288号)