最新减免契税优惠,所需的“家庭唯一住房证明”这样办理

近日,财政部、税务总局、住房城乡建设部发布《关于促进房地产市场平稳健康发展有关税收政策的公告》(2024年第16号)规定:在全国范围内自2024年12月1日起,对个人购买家庭唯一住房(家庭成员范围包括购房人、配偶以及未成年子女,下同),面积为140平方米及以下的,减按1%的税率征收契税;面积为140平方米以上的,减按1.5%的税率征收契税。

【12月1日起施行的新政全貌:个人购买面积140平方米及以下的住房,无论是家庭唯一住房或是第二套住房,契税税率为1%。个人购买面积在140平方米以上的住房,家庭唯一住房的契税税率为1.5%;家庭第二套住房,契税税率为2%。】

为此,不少网友在问,如何证明所购买的住房是家庭唯一住房呢?

本次《关于促进房地产市场平稳健康发展有关税收政策的公告》(2024年第16号)第一条“关于住房交易契税政策”规定:纳税人申请享受税收优惠的,应当向主管税务机关提交家庭成员信息证明和购房所在地的房地产管理部门出具的纳税人家庭住房情况书面查询结果。

可见,按照规定,个人购买家庭唯一住房,申报享受减征契税优惠政策,应当向主管税务机关提交《出生医学证明、户口簿、结婚证(已婚的提供)等家庭成员信息证明》和购房所在地的房地产管理部门出具的纳税人《家庭住房情况书面查询结果》。

至于上述证明事项的办理,现在也很方便。具备部门信息共享条件的,纳税人可授权主管税务机关通过信息共享方式取得相关信息。不具备信息共享条件,且纳税人不能提交相关证明材料的,纳税人可按规定适用告知承诺制办理。

此前,《国家税务总局关于部分税务证明事项实行告知承诺制进一步优化纳税服务的公告》(2021年第21号)规定,对包括《出生医学证明、户口簿、结婚证(已婚的提供)等家庭成员信息证明》和《家庭住房情况书面查询结果》在内的6项税务证明事项实行告知承诺制。

纳税人选择适用告知承诺制办理的,税务机关以书面形式(含电子文本)将证明义务、证明内容、承诺方式以及不实承诺的法律责任一次性告知纳税人,纳税人书面承诺已经符合告知的相关要求并愿意承担不实承诺的法律责任,税务机关不再索要该事项需要的证明材料,并依据纳税人书面承诺办理相关税务事项。

税务机关在事中核查时发现核查情况与纳税人承诺不一致的,应要求纳税人提供相关佐证材料后再予办理。对在事中事后核查或者日常监管中发现承诺不实的,税务机关依法责令限期改正、进行处理处罚,并按照有关规定作出虚假承诺行为认定;涉嫌犯罪的,依法移送司法机关追究刑事责任。

此外,对重大税收违法失信案件当事人不适用告知承诺制,重大税收违法失信案件当事人履行相关法定义务,经实施检查的税务机关确认,在公布期届满后可以适用告知承诺制;其他纳税人存在曾作出虚假承诺情形的,在纠正违法违规行为或者履行相关法定义务之前不适用告知承诺制。

当然,是否适用告知承诺制办理是由纳税人自主选择的。不选择适用告知承诺制的纳税人,应当提供该事项需要的证明材料。

另,本事项的具体操作办法由各省、自治区、直辖市财政、税务、房地产管理部门制定。

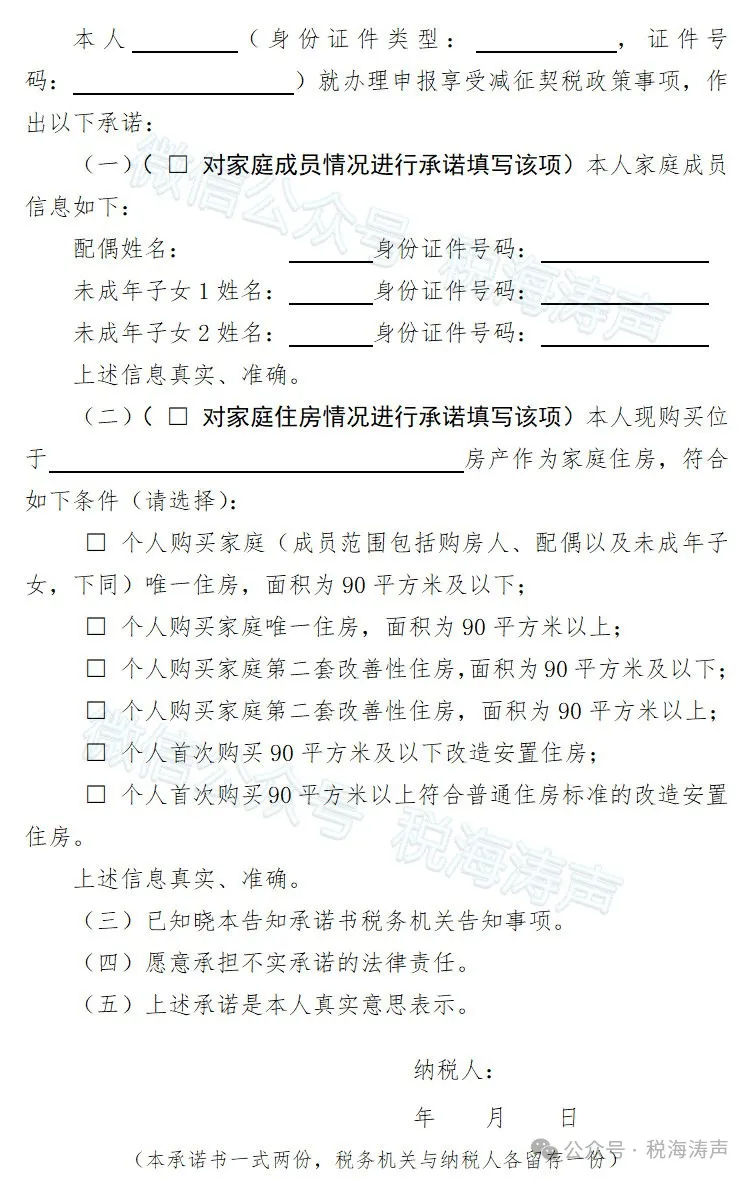

附:告知承诺书格式文本

(适用于对申报享受减征契税政策需提供的“家庭成员信息证明”“家庭住房情况书面查询结果”实行告知承诺制)

(一)证明义务及证明内容:个人购买家庭唯一住房、第二套改善性住房,以及棚户区被征收人首次购买改造安置住房,申报享受减征契税政策时,根据《中华人民共和国税收征收管理法》及其实施细则等法律法规规定,需提供出生医学证明、户口簿、结婚证(已婚的提供)等家庭成员信息证明,证明家庭成员情况。并根据纳税人申请或授权,由房地产主管部门出具家庭住房情况书面查询结果,证明纳税人家庭住房情况符合享受减征契税政策的条件。

(二)承诺方式:纳税人申报享受减征契税政策时,应申请或授权相关部门查询家庭成员信息和家庭住房情况,具备查询条件的,税务机关取得相关部门传递的信息;暂不具备查询条件的,纳税人签署《税务证明事项告知承诺书》,税务机关不再要求提供家庭成员信息证明、家庭住房情况书面查询结果。

(三)法律责任

纳税人实际情况与承诺内容不符的,将根据具体情形承担下列法律责任:

1.造成少缴税款的,税务机关依法追征税款、加收滞纳金;

2.涉嫌偷逃税款等违法行为的,由税务机关依法查处;

3.对承诺不实的,税务机关依法处理处罚的同时,在处理处罚决定书等具有法律效力的税务文书中记载虚假承诺事实,以上述文书为依据,认定虚假承诺行为;

4.涉嫌犯罪的,税务机关依法移送司法机关追究刑事责任。

二、纳税人承诺