这个功能外贸公司用的多,具体什么情况下用?

二哥通过一个案例给大家说说,帮助大家了解这个功能的用法。

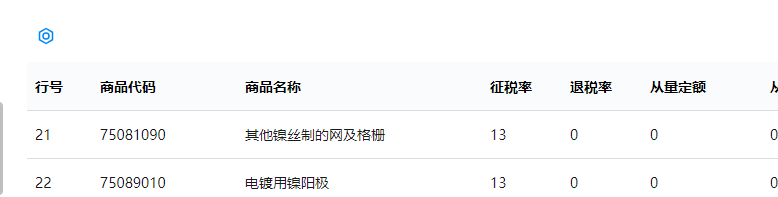

退税率直接关系到你能退多少税,很多新手第一次退税时候都会犯错,各种学习申报软件填写,如何取得发票,如何看报关单,但是直到要申报时候,才发现这商品,它退税率等于0, 哭了。

公司出口,不管是生产企业,还是外贸企业,都必须知道和了解出口产品的退税率。

对于外贸企业来说,其应退税额=不含税收购金额*出口退税率

对于生产企业来说,免抵退税额=出口货物离岸价×外汇人民币牌价×出口货物退税率-免抵退税额抵减额。

所以,你说这个退税率重要不重要?

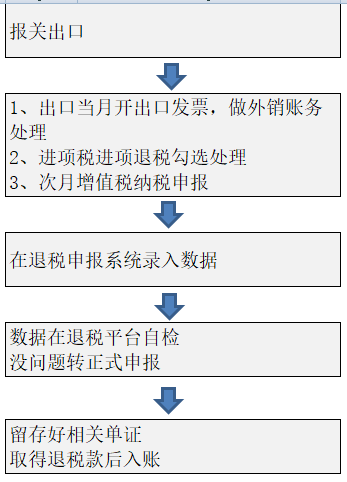

二哥税税念公司是一家新的外贸企业,上个月出口了一批货物,这是公司第一次出口货物,公司会计小张认真的梳理了一遍退税流程,准备把出口退税办下来。

这个流程图小张都已经看了很多遍,就差实践了。

好了,货物也出口了,报关单也拿到了,购进的发票供应商也开过来了,小张也在平台做了退税勾选处理。

万事俱备,只欠最后在退税申报系统做申报了,当小张兴匆匆的开始在系统录出口、进货明细时候,发现输入商品码后退税率竟然没有显示。

小张蒙圈了,问了一大圈才知道,退税率在系统不显示,说明该商品不符合退税规定,该商品的退税率为零。

小张进一步查询了出口退税率,发现自己公司出口的这批产品的出口退税率真的为0,由于第一次办理出口退税,这个一直以来被小张忽略了。

退税率是0,税肯定是没法退了,那应该如何处理这笔业务呢?

其实出口业务收入分为三种情形:出口退税、出口免税(出口免税不退税)、出口征税(出口视同内销)。

退税率是0,那自然不能适用出口退税了,那就是看看是免税还是征税。

就这个案例的商品来说是属于财税[2012]39号第七条第一项的规定,出口企业出口或视同出口财政部和国家税务总局根据国务院决定明确的取消出口退(免)税的货物[不包括来料加工复出口货物、中标机电产品、列名原材料、输入特殊区域的水电气、海洋工程结构物],适用增值税征税政策。

政策说了,出口退税率是0,如果是取消出口退税的货物,也就是以前可以退税,现在取消了,这种适用征税政策,所谓征税就是视同内销,计提销项,抵扣进项。

但是实际工作中,有一些商品,出口退税是0,并非以前可以退现在不能退,而是一直都不享受出口退税,对于这部分商品,除了特殊情况,可以享受免税政策。

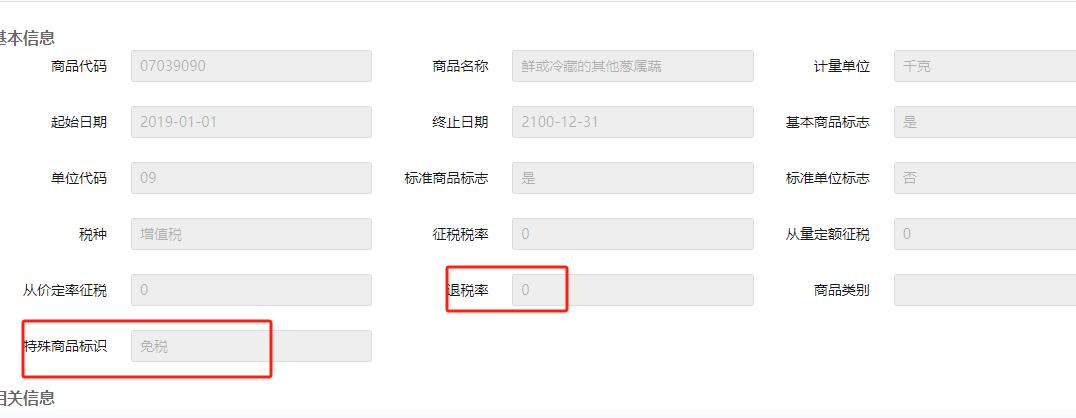

当然,纳税人可能不好判断,当我们遇到出口退税率是0的时候,如何判断后续的处理方式,最简单的就是通过查询该商品的标识来定夺。

这个标识在电子税务局退税模块或者出口退税申报系统都有。

电子税务局

1、打开电子税务局,进入出口退税模块。

2、点击综合查询:

3、输入商品代码

4、退税率是0,如果商品标识写的是禁止或不退税商品,那么就适用征税政策。

如果是写的免税商品,那么就适用免税政策。

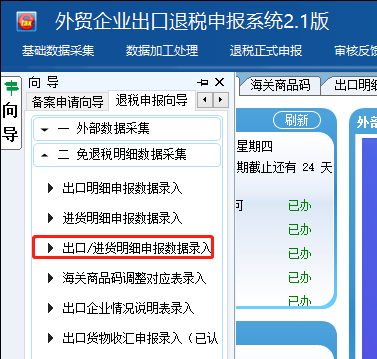

申报系统

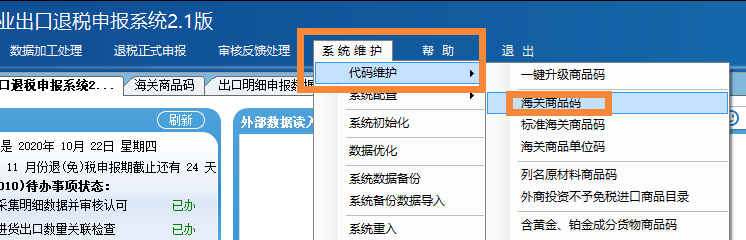

1、登录出口退税申报系统,点击系统维护-代码维护-海关商品码

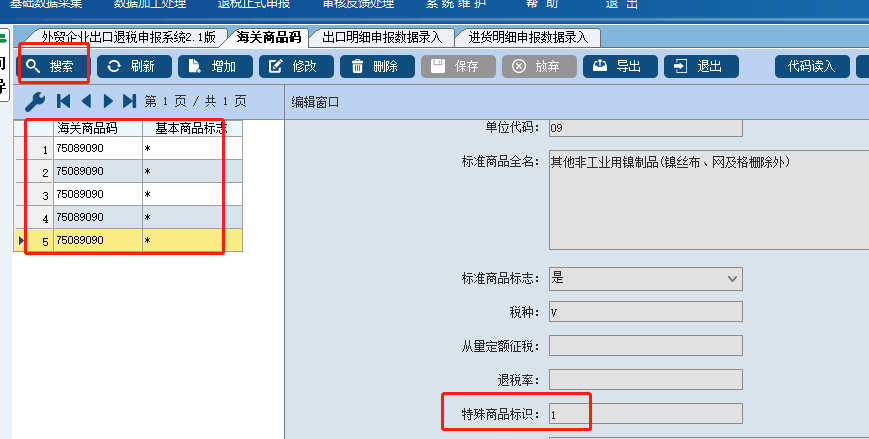

2、进行搜索代码查询,查询出来后,如果标识是1,这就是代表征税。

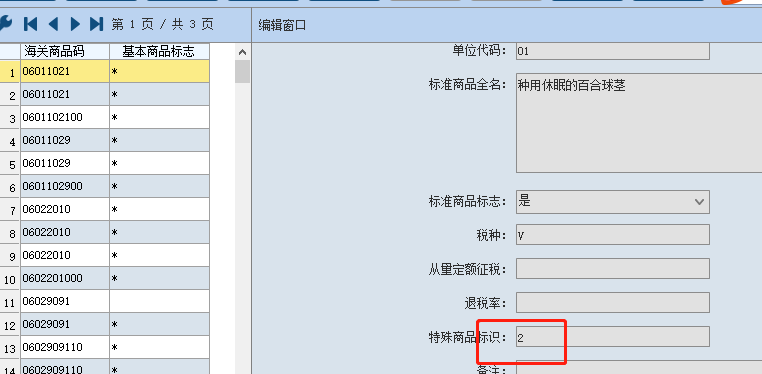

特殊标识是2,那就是免税。

当然,我们还可以在单一窗口查询。

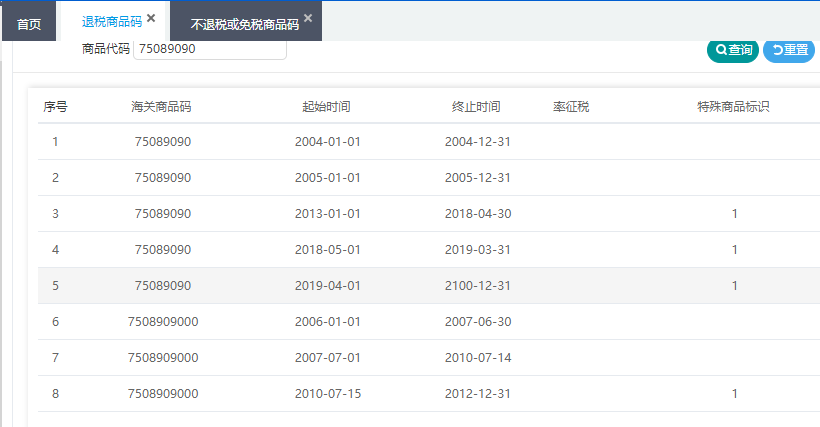

1、登录单一窗口

2、点击商品代码

3、查询编码,特殊编码标识是1,就是征税。

4、特殊编码标识是2,就是免税。

所以,现在事情很清楚了,小张公司出口的这批产品出口退税率是0,适用征税政策。

小张应该做征税处理。

小张应该计提销项税,销项税额=出口货物离岸价格×外汇人民币牌价÷(1+法定增值税税率)×法定增值税税率。

同时呢,该笔货物采购的进项税可以抵扣。

但是问题又来了,这笔进项税小张已经做了退税勾选了,做了退税勾选,数据是无法取到增值税申报表附表2做抵扣处理的。

这个又怎么办呢?

目前基本都是采取开具转内销货物证明来实现抵扣。

这个证明我们简单的理解就是通过开这个东西把我们已经作为退税用途的进项税发票转回来抵扣。

转内销货物证明如何申请呢?

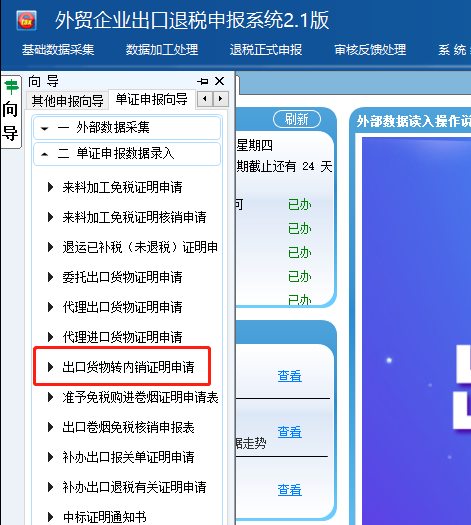

1、退税申报系统单证申报向导,点击出口货物转内销证明申请

2、新增采购发票的相关信息。

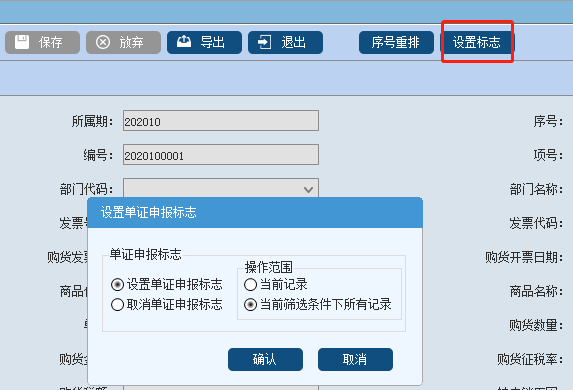

3、设置申报标识。

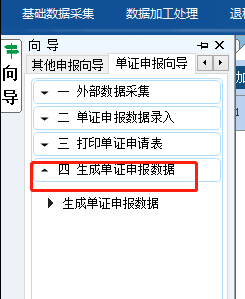

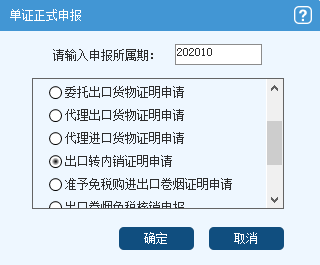

4、生成和打印单证申报数据

5、生成的电子数据上传到电子税务局的退税平台,进行检查,检查通过就直接点击申报。

6、申报后就等税务局处理了。

7、处理完成后就能在文书开具处下载出口转内销证明了。

有了这个证明,我们就能再次抵扣这批货物的购进进项税了。

以后是直接填列,现在转内销发票也需要勾选。

具体操作如下

1、进入增值税发票综合服务平台,点击出口转内销发票勾选

2、筛选出审核通过的发票

3、勾选提交

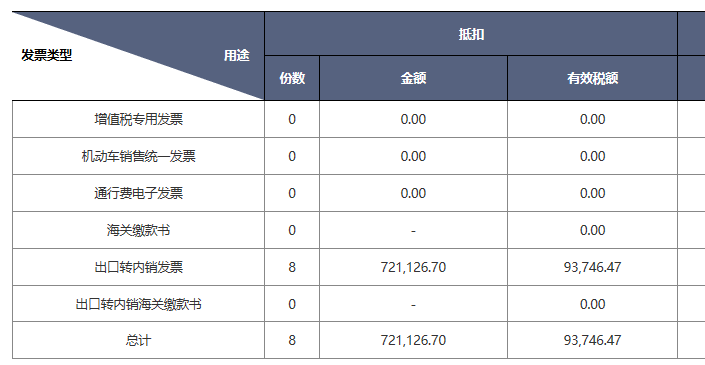

4、查看统计结果

5、勾选完成后,申报期确认后就能填写申报表抵扣了。