城市维护建设税是以增值税、消费税“二税”实际缴纳的税额为计税依据。哪些纳税人需要缴纳城建税,城建税又有哪些优惠呢,和申税小微一起学习一下吧!

计税依据

城市维护建设税以纳税人依法实际缴纳的增值税、消费税税额为计税依据。

(《中华人民共和国城市维护建设税法》第二条)

纳税人跨地区提供建筑服务、销售和出租不动产的,应在建筑服务发生地、不动产所在地预缴增值税时,以预缴增值税税额为计税依据,并按预缴增值税所在地的城市维护建设税适用税率就地计算缴纳城市维护建设税。

预缴增值税的纳税人在其机构所在地申报缴纳增值税时,以其实际缴纳的增值税税额为计税依据,并按机构所在地的城市维护建设税适用税率就地计算缴纳城市维护建设税。

(《关于城市维护建设税有关征收事项的公告》(沪财发〔2021〕5号)第四条)

税率

(一)纳税人所在地在市区的,税率为百分之七;

(二)纳税人所在地在镇的,税率为百分之五;

(三)纳税人所在地不在市区或者镇的,税率为百分之一。

(《关于城市维护建设税有关征收事项的公告》(沪财发〔2021〕5号)第一条)

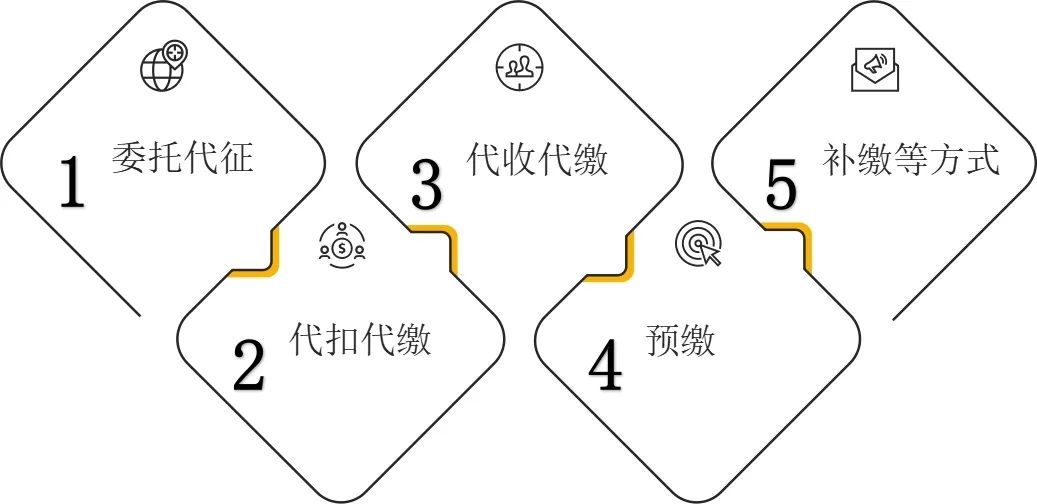

Q1:代扣代缴企业需要缴纳城建税吗?

A:采用委托代征、代扣代缴、代收代缴、预缴、补缴等方式缴纳两税的,应当同时缴纳城建税。

前款所述代扣代缴,不含因境外单位和个人向境内销售劳务、服务、无形资产代扣代缴增值税情形。

(《国家税务总局关于城市维护建设税征收管理有关事项的公告》(国家税务总局公告2021年第26号)第五条)

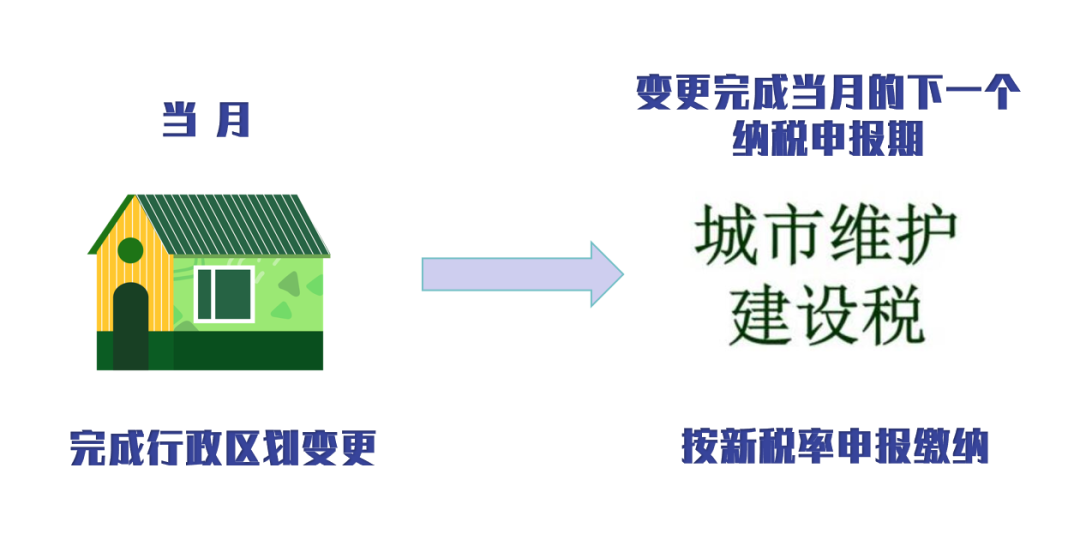

Q2:我公司从徐汇区迁移至金山区,如何确定城市维护建设税的税率?

A:行政区划变更的,自变更完成当月起适用新行政区划对应的城建税税率,纳税人在变更完成当月的下一个纳税申报期按新税率申报缴纳。

(《国家税务总局关于城市维护建设税征收管理有关事项的公告》(国家税务总局公告2021年第26号)第四条第二款规定)

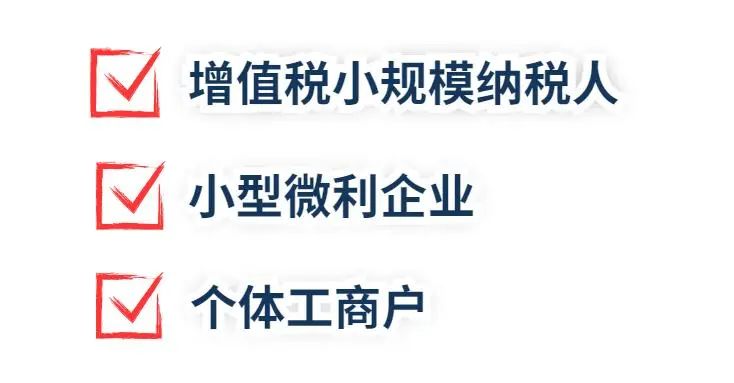

Q3:哪些企业可以享受城市维护建设税减半优惠?

A:自2023年1月1日至2027年12月31日,对增值税小规模纳税人、小型微利企业和个体工商户减半征收资源税(不含水资源税)、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

(《财政部 税务总局关于进一步支持小微企业和个体工商户发展有关税费政策的公告》(财政部 税务总局公告2023年第12号))

Q4: 我公司享受了增值税期末留抵退税政策,城市维护建设税、教育费附加和地方教育附加的计税(征)依据中可以扣除退还的增值税税额吗?

A: 城市维护建设税的计税依据应当按照规定扣除期末留抵退税退还的增值税税额。

(《中华人民共和国城市维护建设税法》(中华人民共和国主席令第五十一号)第二条第二款规定)

城市维护建设税以纳税人依法实际缴纳的增值税、消费税税额(以下简称两税税额)为计税依据。

依法实际缴纳的两税税额,是指纳税人依照增值税、消费税相关法律法规和税收政策规定计算的应当缴纳的两税税额(不含因进口货物或境外单位和个人向境内销售劳务、服务、无形资产缴纳的两税税额),加上增值税免抵税额,扣除直接减免的两税税额和期末留抵退税退还的增值税税额后的金额。

(《财政部 税务总局关于城市维护建设税计税依据确定办法等事项的公告》(财政部 税务总局公告2021年第28号)第一条规定)