一、应纳税额计算

(一)计税依据

1.房屋计税余值

(1)房产税依照房产原值一次减除10%到30%后的余值计算缴纳,具体减除幅度,由省、自治区、直辖市人民政府规定。

(2)产权出典

由承典人依照房产余值缴纳。(财税〔2009〕128号)

(3)无租使用

无租使用其他单位房产的应税单位和个人,依照房产余值代缴纳房产税(财税〔2009〕128号)

(4)约定免租期

免租期间由产权所有人按房产原值缴纳(财税〔2010〕121号)

(5)融资租赁

由承租人自融资租赁合同约定开始日的次月起依照房产余值缴纳房产税。合同未约定开始日的,由承租人自合同签订的次月起依照房产余值缴纳房产税。(财税〔2009〕128号)

(6)自用的地下建筑

工业用途房产,以房屋原价的50-60%作为应税房产原值;商业和其他用途房产,以房屋原价的70-80%作为应税房产原值。对于与地上房屋相连的地下建筑,应将地下部分与地上房屋视为一个整体按照地上房屋建筑的有关规定计算征收房产税。(财税〔2005〕181号)

(7)投资联营

对于以房产投资联营,投资者参与投资利润分红,共担风险的情况,按房产原值作为计税依据计征房产税。(国税函发〔1993〕368号)

(8)对居民住宅区内业主共有的经营性房产,由实际经营(包括自营和出租)的代管人或使用人缴纳房产税。其中自营的,依照房产原值减除10%至30%后的余值计征,没有房产原值或不能将业主共有房产与其他房产的原值准确划分开的,由房产所在地地方税务机关参照同类房产核定房产原值;出租的,依照租金收入计征。(财税〔2006〕186号)

2.租金收入

(1)房产出租的,以房产租金收入为房产税计税依据。租金收入不含增值税;免征增值税的,确定计税依据时,租金收入不扣减增值税额。(财税〔2016〕43号)

(2)出租的地下建筑按出租地上建筑有关规定征(财税〔2005〕181号)

(3)以房产投资,收取固定收入,不承担联营风险的情况,实际上是以联营名义取得房产的租金,应由出租方按租金收入计缴房产税。(国税函发〔1993〕368号)

(4)对居民住宅区内业主共有的经营性房产,由实际经营(包括自营和出租)的代管人或使用人缴纳房产税。其中自营的,依照房产原值减除10%至30%后的余值计征,没有房产原值或不能将业主共有房产与其他房产的原值准确划分开的,由房产所在地地方税务机关参照同类房产核定房产原值;出租的,依照租金收入计征。(财税〔2006〕186号)

3.税率

(1)从价计征

房产税依照房产原值一次减除10%到30%后的余值计算缴纳,具体减除幅度,由省、自治区、直辖市人民政府规定。用公式来表示为:应纳房产税额=应税房产原值×(1-扣除比例)×年税率1.2%

(2)从租计征

应纳房产税额=租金收入×12%(或4%)

对企事业单位等向个人、规模化住房租赁企业出租住房或保障性租赁住房,减按4%税率征收房产税(财政部 税务总局 住房城乡建设部公告2021年第24号)

对个人出租住房,按4%的税率征收房产税。(财税〔2008〕24号)

免租期间由产权所有人按房产原值缴纳(财税〔2010〕121号)

4.房产原值

(1)凡按会计制度规定在账簿中记载有房屋原价的,即应以房屋原价按规定减除一定比例后作为房屋余值计征房产税;没有记载房屋原价的,按照上述原则,并参照同类房屋,确定房产原值,计征房产税(财税地字〔1987〕3号)

(2)对依照房产原值计税的房产,不论是否记载在会计账簿固定资产科目中,均应按照房屋原价计算缴纳房产税。房屋原价应根据国家有关会计制度规定进行核算。对纳税人未按国家会计制度规定核算并记载的,应按规定予以调整或重新评估(财税〔2008〕152号)

(3)房产原值包括与房屋不可分割的各种附属设备或一般不单独计算价值的配套设施。主要有暖气等设备;各种管线;电梯、升降机、过道、晒台等(财税地字〔1987〕3号)

(4)凡以房屋为载体,不可随意移动的附属设备和配套设施,如给排水、采暖、消防、中央空调、电气及智能化楼宇设备等,无论在会计核算中是否单独记账与核算,都应计入房产原值,计征房产税。(国税发〔2005〕173号)

(5)更换房屋附属设备和配套设施

在将其价值计入房产原值时,可扣减原来相应设备和设施的价值;

对附属设备和配套设施中易损坏、需要经常更换的零配件,更新后不再计入房产原值(国税发〔2005〕173号)

(6)凡在房产税征收范围内的具备房屋功能的地下建筑,包括与地上房屋相连的地下建筑以及完全建在地面以下的建筑、地下人防设施,均应当按照有关规定征收房产税。对于与地上房屋相连的地下建筑,如房屋的地下室、地下停车场、商场的地下部分等,应将地下部分与地上房屋视为一个整体,按照地上房屋建筑的有关规定计算征收房产税。(财税〔2005〕181号)

(7)地价计入房产原值

容积率=建筑面积/土地面积

对按照房产原值计税的房产,无论会计上如何核算,房产原值均应包含地价,包括为取得土地使用权支付的价款、开发土地发生的成本费用等。宗地容积率低于0.5的,按房产建筑面积的2倍计算土地面积并据此确定计入房产原值的地价。

依据:财税〔2010〕121号

(8)契税计入固定资产,应计入房产原值;

二、纳税义务发生时间与终止时间

房地产企业建造的商品房,在出售前不征收房产税,但出售前已使用(如办公用房等)、出借(如无偿借出等)的商品房,应当自房屋使用或交付之次月起,从价计征缴纳房产税。

依据:房地产开发企业自用、出租、出借本企业建造的商品房,自房屋使用或交付之次月起计征房产税。(国税发〔2003〕89号)

纳税人因房产的实物或权利状态发生变化而依法终止房产税纳税义务的,其应纳税款的计算应截止到房产的实物或权利状态发生变化的当月末。(财税〔2008〕152号)

三、纳税期限

房产税实行按年征收,分期缴纳或按年缴纳。纳税期限由省、自治区、直辖市人民政府规定。

四、纳税地点

房产税在房产所在地缴纳。房产不在同一地方的纳税人,应按房产的坐落地点分别向房产所在地的税务机关纳税。机构所在地与房产所在地不在同一地的纳税人,应向房产所在地的税务机关纳税。

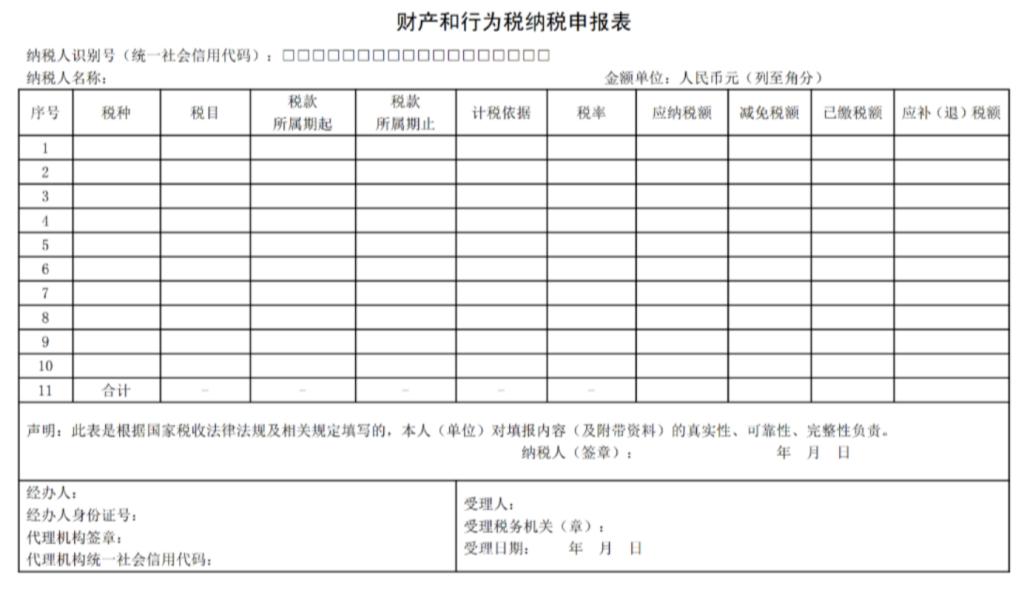

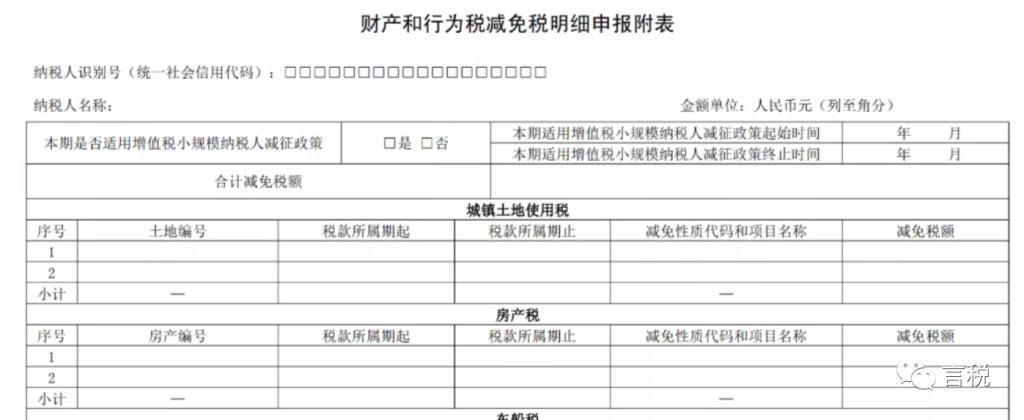

五、纳税申报

根据《国家税务总局关于简并税费申报有关事项的公告》( 国家税务总局公告2021年第9号)第一条规定,自2021年6月1日起,纳税人申报缴纳城镇土地使用税、房产税、车船税、印花税、耕地占用税、资源税、土地增值税、契税、环境保护税、烟叶税中一个或多个税种时,使用《财产和行为税纳税申报表》。纳税人新增税源或税源变化时,需先填报《财产和行为税税源明细表》。

六、税收优惠

1.根据《关于完善住房租赁有关税收政策的公告》(财政部 税务总局 住房城乡建设部公告2021年第24号)第二条规定,对企事业单位、社会团体以及其他组织向个人、专业化规模化住房租赁企业出租住房的,减按4%的税率征收房产税。 住房租赁企业,是指按规定向住房城乡建设部门进行开业报告或者备案的从事住房租赁经营业务的企业。专业化规模化住房租赁企业的标准为:企业在开业报告或者备案城市内持有或者经营租赁住房1000套(间)及以上或者建筑面积3万平方米及以上。各省、自治区、直辖市住房城乡建设部门会同同级财政、税务部门,可根据租赁市场发展情况,对本地区全部或者部分城市在50%的幅度内下调标准。

2.按政府规定价格出租的公有住房和廉租住房免征房产税(财税〔2000〕125号)

3.企事业单位向个人出租住房房产税减按4%税率征收(财税〔2008〕24号)

4.公共租赁住房免征房产税(财政部 税务总局公告2019年第61号、财政部 税务总局公告2021年第6号)

5.地下建筑减征房产税(财税〔2005〕181号)

6.自2019年1月1日至2021年12月31日,增值税小规模纳税人可以在50%的税额幅度内减征房产税(财税〔2019〕13号)

7.凡是在基建工地为基建工地服务的各种工棚、材料棚、休息棚和办公室、食堂、茶炉房、汽车房等临时性房屋,不论是施工企业自行建造还是由基建单位出资建造交施工企业使用的,在施工期间,一律免征房产税。但是,如果在基建工程结束以后,施工企业将这种临时性房屋交还或者估价转让给基建单位的,应当从基建单位接收的次月起,依照规定征收房产税。(财税地字〔1986〕8号)

注:为销售房屋而建造的临时设施、售楼部、临时样板间等营销设施不属于财税地[1986]8号第二十一条免征房产税的列举范围,因此,建造的营销临时设施应当自建造完毕次月起缴纳房产税。

七、账务处理

1.计提会计分录:

借:税金及附加——房产税

贷:应交税费——应交房产税

2.缴纳会计分录:

借:应交税费——应交房产税

贷:银行存款

八、涉税风险点提示

1.企业新建的房产是否从建成之次月申报缴纳房产税;

2.在出售开发的商品房之前,用途是否改变,是否在规定的时间内申报和缴纳了房产税:

(1) 若商品房在售出前已自用、出租或出借,应自房屋使用或交付之次月起计算缴纳房产税;

(2)对从施工企业收回的临时性房屋,应从接收的次月起按税法规定缴纳房产税。

3.对于需要缴纳房产税的情况,相应的计税基础是否正确:

(1) 房产税计税的原值应包括与房屋不可分割的附属设备及配套设施,以及与房屋有关的装修费等;

(2) 对国有企业清产核资过程中房屋价值重估后的新增部分,应当按照规定申报缴纳房产税。

4.预售阶段项目建设完毕,对于临时使用开发项目内的房屋作为售楼处、样板房、办公场所使用时,申报缴纳的房产税原值采用了估算的方法,在项目完工时,是否及时调整计税原值 。